Стоимость страхового полиса для автомобиля формируется под воздействием множества переменных. Рассмотрим ключевые параметры, которые страховые компании учитывают при расчете тарифов.

Содержание

Основные критерии расчета страховой премии

| Категория | Факторы | Влияние на цену |

| Автомобиль | Марка, модель, год выпуска | До 40% от общей стоимости |

| Водитель | Возраст, стаж, история | До 30% от стоимости |

| Регион | Место регистрации | Коэффициент 0.7-2.5 |

Технические параметры транспортного средства

- Стоимость нового автомобиля (для КАСКО)

- Мощность двигателя (особенно для ОСАГО)

- Наличие противоугонных систем

- Средняя стоимость ремонта (запчастей)

- Статистика угона конкретной модели

Персональные данные страхователя

- Возраст (минимальные тарифы для 35-60 лет)

- Водительский стаж (особенно важны первые 3 года)

- Количество допущенных водителей

- История предыдущих страховых случаев

- Профессия (некоторые считаются "рисковыми")

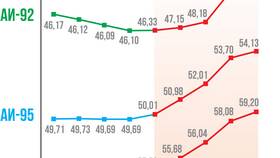

Территориальные коэффициенты

| Тип территории | Примеры | Коэффициент |

| Мегаполисы | Москва, Санкт-Петербург | 2.0-2.5 |

| Крупные города | Миллионники | 1.5-1.8 |

| Сельская местность | Деревни, поселки | 0.7-1.0 |

Дополнительные параметры

- Срок действия полиса (годовые дешевле)

- Наличие франшизы (снижает стоимость)

- Период использования (сезонные тарифы)

- Программа лояльности страховщика

- Способ оплаты (рассрочка увеличивает цену)

Для получения оптимальной стоимости страховки рекомендуется сравнивать предложения нескольких компаний, учитывая все перечисленные факторы. Многие страховщики предоставляют индивидуальные скидки при соблюдении определенных условий.